未成年者控除

1.未成年者控除とは?

未成年者控除とは、20歳未満の未成年者が相続人の場合に、相続税額から一定の金額が控除される制度です。

課税対象額から控除されるのではなく、納める税額自体から直接金額を差し引きます。

2.未成年者控除の要件

• 相続または遺贈により財産を取得している

• 相続、遺贈で財産を取得した際に「日本国内」に住所がある

• 相続、遺贈で財産を取得した際に「20歳未満」である

• 相続、遺贈で財産を取得した人が「法定相続人」である

要するに、日本に住んでいる未成年者の法定相続人が、この未成年者控除制度の対象となります。

3.いくら控除できるの?

控除される税額は、次の計算式によって求めます。

未成年者の控除額=(20歳-相続した時の年齢)×10万円

※相続した時の年齢は、1年未満の端数を切り捨てます。20歳まで1年未満のときは、1年として数えます。

もし、その未成年者の相続税額より控除額が大きくなってしまい、控除しきれない場合は、その未成年者の扶養義務者で同じ相続人の立場の人であれば、控除しきれない部分を自分の相続税額から控除できます。

一般的には親権を持つ親が該当します。

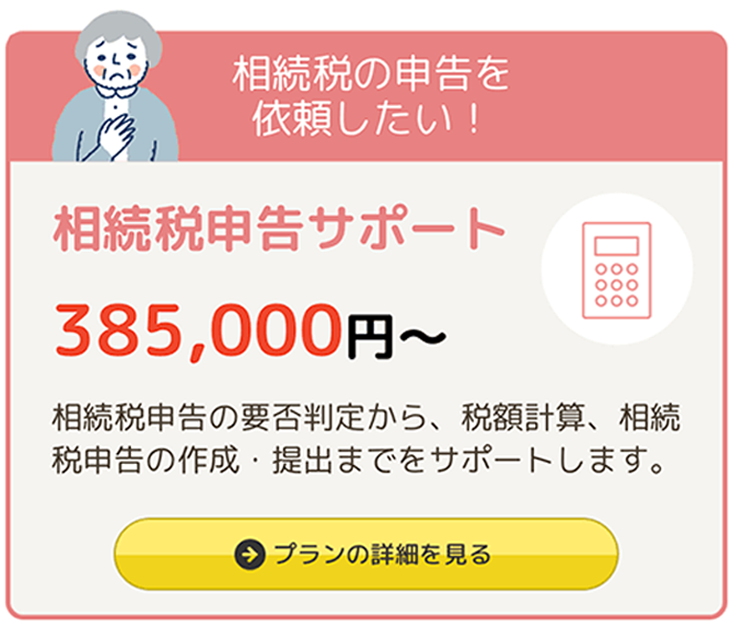

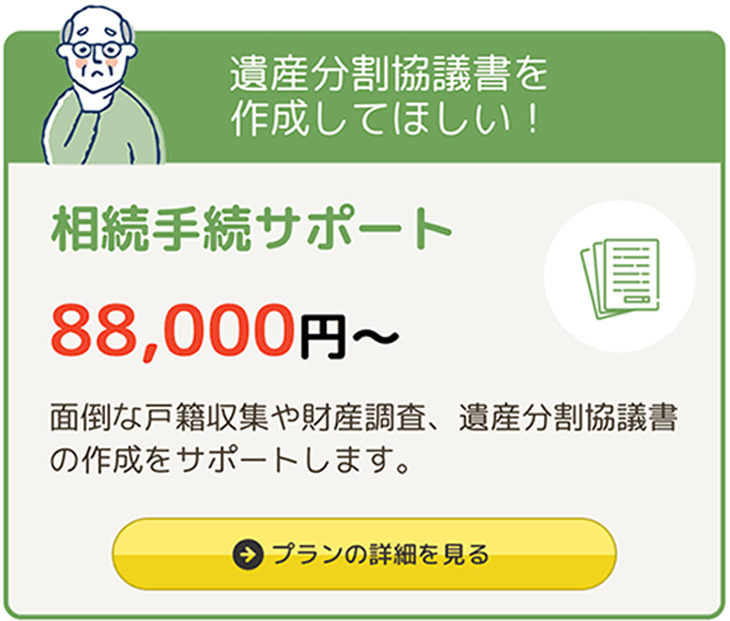

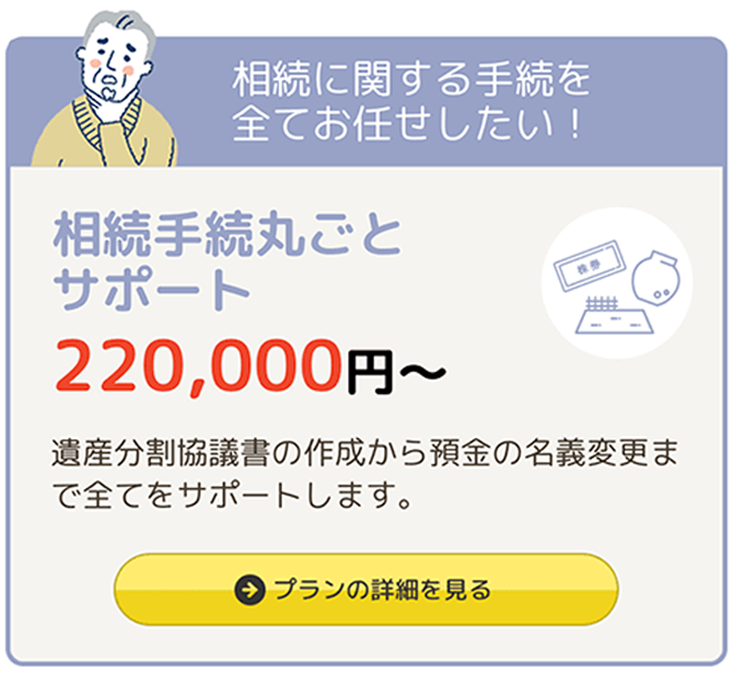

- 相続手続きトータルサポート(相続手続き+相続税申告)

- 相続税申告・納税

- 相続税の節税チェックリスト

- 相続税・贈与税改正のポイント

- 民法改正のポイント

- 相続税の仕組みと申告

- 課税対象財産

- 相続税評価額の算出

- 物納の手続き方法

- 延納の手続き方法

- 税務署がチェックしてくること

- 相続税がかかるか心配な方へ

- 相続税の計算方法

- 相続税の基礎控除/基礎控除を超えたら当事務所にお任せください

- 各種控除について

- 贈与税額控除

- 配偶者控除

- 未成年者控除

- 障害者控除

- 外国税額控除

- 相次相続控除

- 財産を把握し、評価する

- 宅地の評価(自分で使用している宅地)

- 借地・貸地

- 上場株式

- 取引相場のない株式

- 預貯金や公社債(金融資産)

- 生命保険・死亡退職金

- その他、相続財産

- 相続税申告期限がギリギリになってしまった方

- 10ヶ月以内に遺産分割&相続税申告しなかった場合

- 加算税、延滞税を納付する

- 相続税のQ&A

- 相続税申告で失敗しないためのポイント

- 相続税の失敗事例

- 税務署からの相続税についてのお尋ね/お知らせが届いた方へ

- 申告書を自分で作成したい方

- 税負担の軽減

- トータル税金対策とは